| Chuyển đổi số: Vấn đề sống còn đối với mỗi DN, quốc gia | |

| Xu hướng phát triển ngân hàng mới: Những thách thức nào cần hoá giải |

|

| Một số nhà băng Việt đã coi công nghệ là nền tảng, đóng vai trò trung tâm trong việc thiết lập mô hình kinh doanh mới |

Trên thực tế, các công nghệ ứng dụng trong việc chuyển đổi số như điện toán đám mây, trí tuệ nhân tạo… đã được phát triển từ những năm 50 - 60 của thế kỷ trước. Tuy nhiên, trong khi nhiều ngân hàng truyền thống tại Việt Nam vẫn coi các ứng dụng công nghệ là phụ trợ cho hoạt động kinh doanh thì một số nhà băng Việt đã coi công nghệ là nền tảng, đóng vai trò trung tâm trong việc thiết lập mô hình kinh doanh mới nhằm cải thiện kết quả hoạt động và nâng cao trải nghiệm khách hàng. Mô hình này là ngân hàng số.

Triển khai không dễ

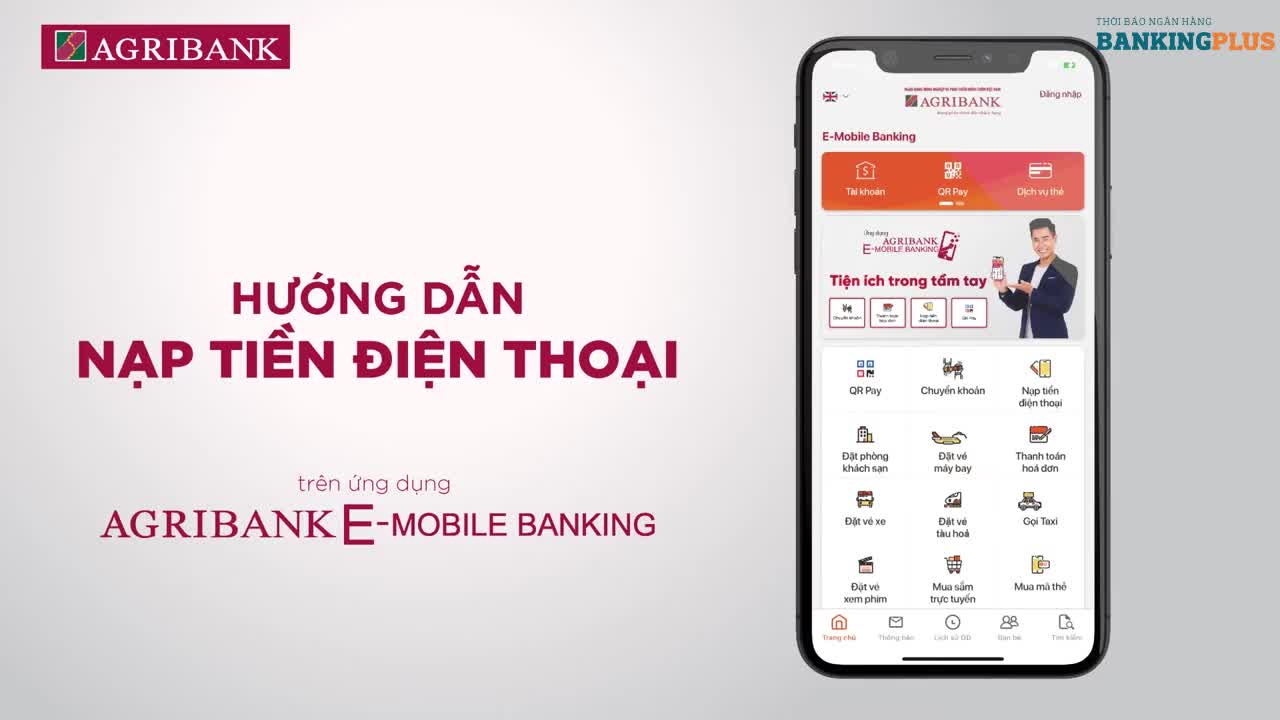

Hiện nay, các TCTD ngày càng chú trọng ưu tiên đầu tư, hiện đại hóa hệ thống CNTT. Nhiều kênh thanh toán dịch vụ mới thuận tiện, chi phí thấp… đem lại nhiều lợi ích cho khách hàng, thúc đẩy hiệu quả thanh toán không dùng tiền mặt trong nền kinh tế.

Theo thống kê của NHNN, đã có hơn 100 tổ chức triển khai dịch vụ thanh toán qua internet, 41 tổ chức triển khai dịch vụ thanh toán qua điện thoại di động... Số lượng giao dịch thanh toán qua các kênh này cũng đang ghi nhận sự phát triển mạnh mẽ. Trong quý I/2019, số lượng giao dịch thanh toán nội địa qua thẻ ngân hàng tăng 18,45% so với cùng kỳ năm 2018, lượng giao dịch tài chính qua kênh internet tăng khoảng 66% so với cùng kỳ năm 2018.

Cùng với xu hướng phát triển của CMCN 4.0, các TCTD đã triển khai và đạt được một số thành công nhất định trong số hóa và ứng dụng công nghệ hiện đại trong các hoạt động tài chính - ngân hàng như: Digital banking/Digital Lab; Timo Bank, ATM + LiveBank... Một số TCTD đã hợp tác thành công với các Fintech để đưa công nghệ mới, hiện đại vào hoạt động thanh toán trên thiết bị di động như áp dụng sinh trắc học, sử dụng QR code, Tokenization, công nghệ mPOS, ví điện tử... Bước đầu, việc nghiên cứu và áp dụng Trí tuệ nhân tạo (AI), tự động hóa bằng robot (RPA), chuỗi khối (Blockchain)... cũng đã được thực hiện tại một số TCTD.

Ở góc nhìn của một nhà quản trị ngân hàng, ông Nguyễn Văn Lê - Tổng giám đốc SHB đánh giá ngân hàng số không chỉ giúp ích cho khách hàng mà còn giúp ngân hàng đơn giản hoá các quy trình, thủ tục, giấy tờ. Đơn cử với một quy trình soạn thảo hồ sơ cấp tín dụng trước đây mất ba tuần, giờ với sự hỗ trợ và có thuật toán điền sẵn của máy tính thì chỉ còn mất khoảng chục phút, tính cả công rà soát lại.

Theo ông Lê, việc ứng dụng công nghệ số giúp thời gian thực hiện giảm đi đáng kể, nâng cao năng suất lao động của nhiều đơn vị. Việc trao đổi giữa các đơn vị cũng tốt hơn, nhanh hơn; đồng thời các đơn vị khác cũng có thể xem phần thảo luận này để học hỏi kinh nghiệm, tránh tình trạng một đơn vị đặt nhiều câu hỏi trùng lặp, cũng như nâng cao tính minh bạch. Số hóa còn giúp tính bảo mật, an toàn thông tin của ngân hàng được nâng cao hơn so với kiểu giấy tờ truyền thống. Việc giảm khâu thủ tục giấy tờ nội bộ cũng tiết kiệm một khoản chi phí lớn cho ngân hàng.

Cũng đề cao sự tiết kiệm về mặt thời gian, lãnh đạo một NHTMCP đang đầu tư mạnh vào mảng ngân hàng số cho hay: Trong giai đoạn thử nghiệm, ngân hàng này chỉ mất một tiếng để phát hành thẻ tín dụng cho khách hàng, trong khi trước đây chuyên viên quan hệ khách hàng phải gọi điện cho khách hàng, tư vấn… mất khá nhiều thời gian mới phát hành được thẻ. Cái quý nhất đối với ngân hàng số là thông tin giao dịch của khách hàng. Đơn cử như khi biết được thói quen, tiêu dùng, sở thích tiêu dùng… của khách hàng, ngân hàng sẽ hiểu khách hàng hơn, từ đó có thể ngay lập tức đưa ra hạn mức thẻ tín dụng phù hợp, giúp tiết kiệm thời gian, nâng cao hiệu quả hoạt động.

Phải thừa nhận dù lợi ích rất nhiều, tuy nhiên triển khai ngân hàng số không đơn giản. Theo Tổng giám đốc SHB Nguyễn Văn Lê, muốn triển khai các dịch vụ, tiện ích công nghệ số mới giống như việc cất nóc nhà, đó chỉ là phần nổi cuối cùng mà một đơn vị công nghệ thông tin của ngân hàng cần thực hiện.

“Nói ngân hàng số nghe rất hay, nhưng để làm được thì trước hết phải xây mới rất nhiều, thậm chí thay thế toàn bộ hạ tầng kỹ thuật công nghệ. Các ngân hàng tồn tại càng lâu thì càng gặp khó khăn vì nền tảng cũ xây dựng trước đây còn rất nhiều và ngày càng lạc hậu theo thời gian”, người đứng đầu ban điều hành SHB chia sẻ. Ông Lê nhấn mạnh, việc xây mới đòi hỏi năng lực tài chính của NHTM, nguồn nhân lực luôn học hỏi để bắt kịp xu hướng công nghệ mới.

Một thách thức khác khi triển khai ngân hàng số là độ dày của dữ liệu khách hàng. Phó tổng giám đốc một NHTM tại TP.HCM cho rằng, mặc dù ngân hàng rất mong muốn triển khai ngân hàng số nhưng gặp khó do tương tác giữa khách hàng và ngân hàng chưa nhiều, chưa thường xuyên. Do đó, định hướng sắp tới của ngân hàng này là tăng cường hợp tác với các đối tác có tệp khách hàng phù hợp hoặc có các giải pháp bổ sung cho nhau để tăng tương tác giữa khách hàng với ngân hàng.

Cuộc đua chuyển đổi số

Tại Vietnam ICT Summit 2019 được tổ chức với chủ đề “Chuyển đổi số vì một Việt Nam hùng cường”, đại diện LienVietPostBank cho rằng ngân hàng hoàn toàn có thể giữ vai trò “cầm cờ xung phong” vì là đơn vị quan trọng trong chuỗi tiền - hàng - tiền. Trong tiến trình chuyển đổi số, vị này cho hay LienVietPostBank đang kết nối ba loại hình gồm ví điện tử, Internet Banking và thẻ với nhau.

Trong khi đó, phía Vietcombank cho biết nhà băng này đã thành lập Ủy ban chuyển đổi số do Chủ tịch HĐQT trực tiếp đảm nhiệm chức Chủ tịch Ủy ban, đồng thời thành lập Trung tâm chuyển đổi số - bộ máy trực tiếp thực thi kế hoạch chuyển đổi số trong năm 2019 và các năm tiếp theo.

Năm nay, Vietnam Report chọn thông điệp cho bảng xếp hạng Top 10 NHTM Việt Nam uy tín là “Chiến lược dẫn đầu trong chuyển đổi số và cơ hội cho các doanh nghiệp Việt Nam”. SHB là một trong những ngân hàng nhiều năm liên tiếp được vinh danh trong Top 10 ngân hàng Việt Nam uy tín. Điều này không khó lý giải, bởi trong số các ngân hàng hiện nay, nhà băng này là một trong những cái tên tích cực nhất trong “cuộc đua” chuyển đổi số.

Từ cuối năm 2018, SHB đã có chiến lược về chuyển đổi số với sự tư vấn của hãng công nghệ hàng đầu thế giới IBM với hành trình 5 năm từ 2019 đến 2023. Lãnh đạo SHB cho biết, SHB sẽ triển khai hàng loạt dự án với tiêu chí lấy khách hàng làm trọng tâm và giảm chi phí hoạt động, tăng trưởng doanh thu, lợi nhuận bền vững. Một số dự án có thể kể đến như dự án Hệ thống Quan hệ khách hàng (CRM). SHB đặt mục tiêu năm 2019, bằng các thiết bị di động cá nhân, cán bộ bán hàng của SHB có đầy đủ các thông tin của khách hàng, từ đó, hiểu khách hàng hơn, giúp tư vấn, hỗ trợ khách hàng tốt hơn.

Hay như dự án tăng trải nghiệm của khách hàng trong quá trình sử dụng kênh online với việc tích hợp các công nghệ hiện đại như AI, Machine Learning, Chatbot… SHB cũng dự tính xây dựng Hệ thống Kho dữ liệu tập trung (DW-BI) hỗ trợ việc lưu, phân tích dữ liệu và hệ thống phân tích thông minh giúp quản trị nội bộ cũng như xây dựng các sản phẩm, dịch vụ tốt hơn.

Tựu chung, trong vòng 5 năm, SHB sẽ tập trung triển khai các dự án theo các nhóm lĩnh vực Hướng tới khách hàng (Customer Centricity), Dữ liệu lớn (Big Data), Số hóa (Digital), Tối ưu hóa quy trình (Process Optimization), Hạ tầng công nghệ (Technology), Mô hình quản trị CNTT (IT Operating model).

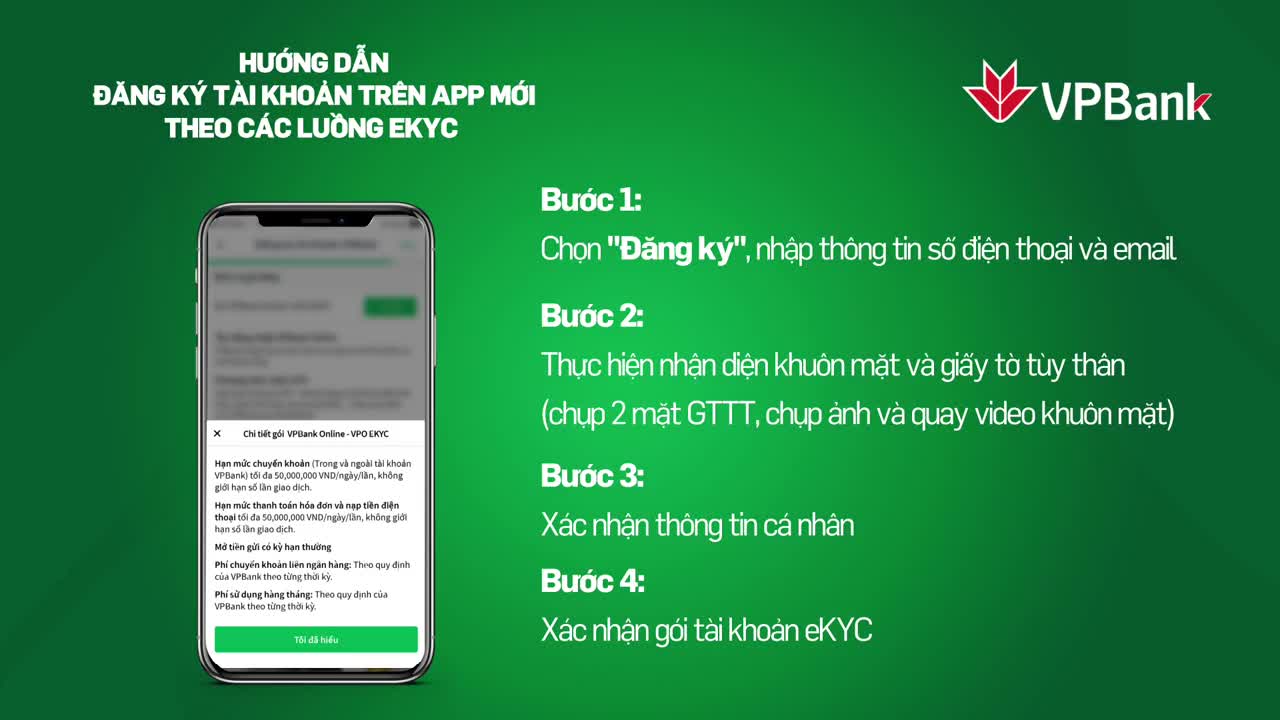

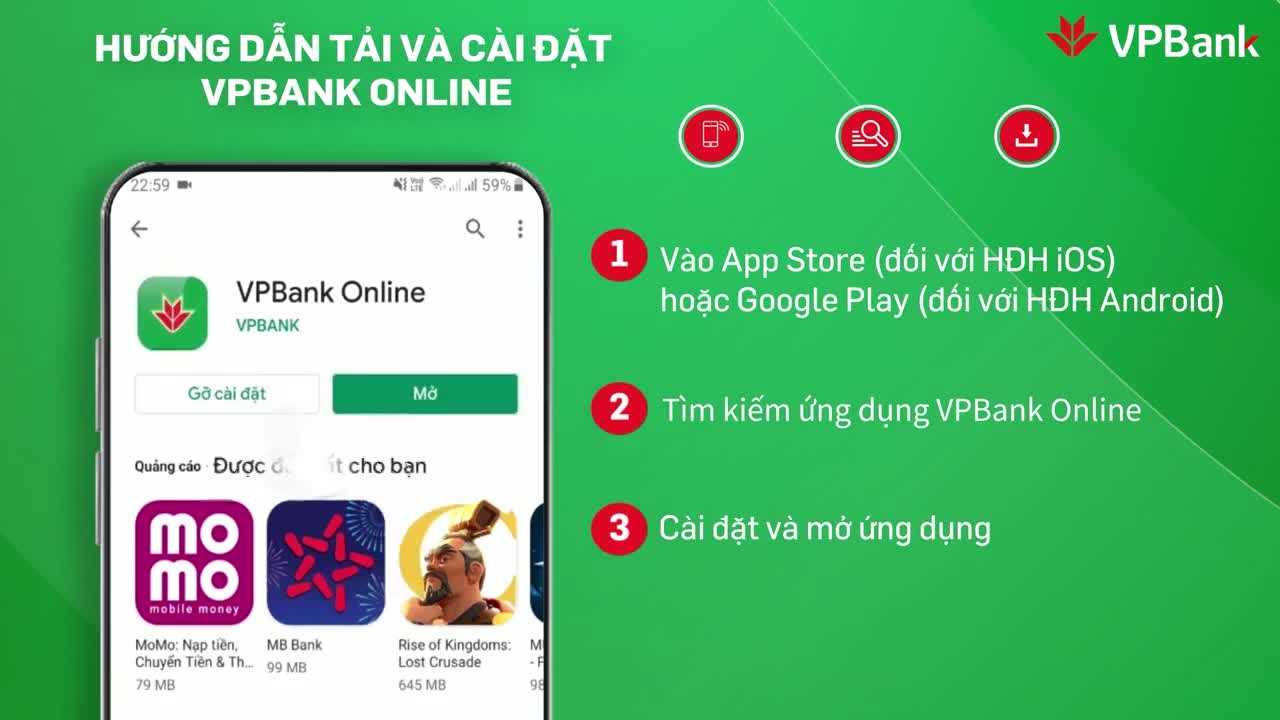

Bên cạnh SHB, một số nhà băng khác cũng rất tích cực trong chuyển đổi số như TPBank, Techcombank và VPBank… Cuối năm 2015, Techcombank bắt đầu hành trình chuyển đổi chiến lược 5 năm với một trong những trọng tâm là mảng thanh toán - nền tảng quan trọng của ngân hàng số. Với VPBank, từ năm 2016, ngân hàng này đã ra mắt dịch vụ ngân hàng số Timo và đến năm 2018 chính thức ra mắt ngân hàng số YOLO.

Trong khi đó, lãnh đạo của TPBank cho rằng thay vì tập trung mở rộng mạng lưới như mô hình ngân hàng truyền thống đòi hỏi chi phí đầu tư lớn, nhân sự và chi phí vận hành tăng cao, trong khi độ trễ cho sinh lời kéo dài, thì ngân hàng này đẩy mũi nhọn ngân hàng số với chi phí so sánh thấp hơn nhưng hiệu quả cao hơn, đặc biệt trong nắm bắt xu hướng nhu cầu trên thị trường.

Phạm Hạnh