Trường hợp “không có tên trong danh sách”

Ngày 28/11/2018, Ngân hàng Nhà nước tổ chức lễ trao quyết định cho phép áp dụng trước thời hạn các quy định về tỷ lệ an toàn vốn tối thiểu theo Thông tư 41/2016/TT-NHNN (Basel II - phương pháp tiêu chuẩn) cho hai thành viên đầu tiên là Ngân hàng Ngoại thương (Vietcombank) và Ngân hàng Quốc tế (VIB). Buổi lễ có sự tham dự của đại diện 7 NHTM khác - những thành viên được Ngân hàng Nhà nước lựa chọn thí điểm triển khai Basel 2.

Nhưng điểm đáng chú ý hơn là còn có đại diện 2 NHTM khác được mời dự, và họ “không có tên trong danh sách” được chọn thí điểm trước đây. Một trong hai trường hợp này là Ngân hàng Tiên Phong (TPBank).

|

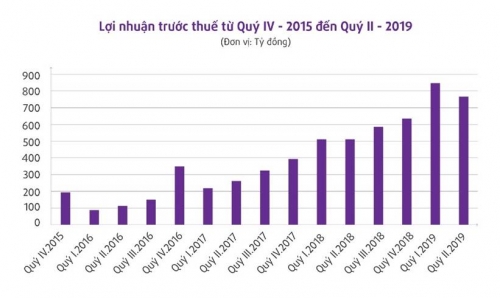

| Biểu đồ lợi nhuận của TPBank từ quý IV/2015 đến quý II/2019 |

Nhìn lại năm 2014, Ngân hàng Nhà nước lựa chọn 10 ngân hàng thương mại đầu tiên thí điểm triển khai Basel II. Khi đó TPBank vẫn đang trong quá trình tự tái cơ cấu, sau khi từng rơi vào diện ngân hàng yếu kém. Và chỉ sau 5 năm, tái cơ cấu thành công, thành viên này đã tiếp tục tạo bất ngờ nói trên. TPBank cũng là “ứng viên” đã nộp hồ sơ đăng ký áp dụng Basel II ngay trong năm 2018.

Trong đợt “sát hạch” tiếp theo, từ tháng 5/2019, TPBank chính thức trở thành một trong số ít NHTM đầu tiên của Việt Nam vượt rào thành công, áp dụng chuẩn mực Basel II trước thời hạn. Tái cơ cấu thành công, trở lại ấn tượng trong các chỉ tiêu kết quả hoạt động những năm gần đây chính là những yếu tố quan trọng giúp cho TPBank có được quả ngọt đó. Điểm được quan tâm lúc này là mức độ chắc chắn và bền vững của những thành quả đó sẽ ra sao?.

Tiến bền vững và lợi nhuận vượt trội

Giữ thông lệ là thành viên đầu tiên trong hệ thống cập nhật một cách nhanh nhất kết quả kinh doanh từng quý trong những năm gần đây, TPBank tạo chú ý bằng tốc độ tăng trưởng lợi nhuận vượt trội. Hơn ba năm qua, mức độ tăng trưởng lợi nhuận “tính bằng lần” của nhà băng này rất đáng chú ý.

Ban đầu, sau khi tái cơ cấu, mẫu số lợi nhuận tham chiếu còn thấp nên mức độ tăng trưởng được xác lập cao cũng là điều bình thường. Nhưng, sau nhiều quý tích lũy, mẫu số ngày càng mở rộng, TPBank vẫn tiếp tục tạo được tăng trưởng mạnh.

Kết thúc 6 tháng đầu năm 2019, tổng lợi nhuận trước thuế của TPBank đạt 1.620 tỷ đồng, tăng 596 tỷ đồng, tương đương hơn 1,5 lần so với cùng kỳ, đạt 50,6% kế hoạch đại hội đồng cổ đông đề ra.

Tốc độ tăng trưởng lợi nhuận tại nhà băng này tiếp tục duy trì ở mức cao, đưa TPBank từ hiện tượng “ngựa ô lợi nhuận” đang trở thành “ngựa chiến” trong hệ thống NHTM Việt Nam. Nhưng, tốc độ tăng trưởng đó có bền vững hay không?

Trước hết, kết quả trên được chiết xuất và “đóng dấu” bằng các chuẩn mực của một thành viên đã áp dụng Basel 2. TPBank được cho phép áp dụng chuẩn mực này trước thời hạn từ tháng 5/2019, tức kỳ báo lãi trên đã được áp chuẩn.

Nhìn sang nợ xấu, tỷ lệ công bố chỉ ở mức 1,47%, đã được trích lập dự phòng rủi ro đầy đủ. Tuy nhiên, cũng như nhiều thành viên khác, TPBank còn có một phần nợ xấu đã bán sang Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC). Việc xử lý số dư tại VAMC mới được xem là “đưa nợ xấu về 1 sổ”, tỷ lệ nợ xấu thấp một cách thực chất.

Trong 6 tháng đầu năm 2019, TPBank cho biết còn trích thêm dự phòng cho trái phiếu đặc biệt VAMC là 224 tỷ đồng. Đáng chú ý, trong kỳ đã chủ động mua lại tới gần 330 tỷ đồng và số dư trái phiếu đặc biệt VAMC cuối kỳ chỉ còn hơn 426 tỷ đồng. TPBank đặt kế hoạch tất toán toàn bộ số dư còn lại đó trong năm nay.

Như vậy, với việc tất toán toàn bộ trái phiếu và sạch nợ xấu tại VAMC, TPBank sẽ trở thành một trong số ít NHTM làm được điều này, sau kết quả áp Basel II. Khi “sạch nợ” tại VAMC, chất lượng lợi nhuận theo đó sẽ càng cao hơn, chắc chắn hơn và triển vọng bớt áp lực hơn trong tương lai.

Nhìn vào cơ cấu lợi nhuận, TPBank cũng cho thấy khả năng nắm chắc kết quả đạt được do tỷ trọng đóng góp lớn từ dịch vụ, cũng như tăng trưởng mạnh ở cấu phần này thay vì dựa quá nhiều vào tín dụng.

6 tháng đầu năm 2019, thu nhập từ hoạt động dịch vụ của ngân hàng này tăng rất mạnh, đạt 605 tỷ đồng, tăng gần gấp đôi so với cùng kỳ 2018. Đây cũng là kết quả của hướng chiến lược phát triển ngân hàng bán lẻ, đẩy mạnh định vị và cạnh tranh các dịch vụ ngân hàng số mà TPBank xác định ngay khi bắt tay vào tái cơ cấu giai đoạn trước.

ĐP